March 2022, Simon

Data Source: Footprint Analytics Alpaca Dashboard

Alpaca Finance 作为以太坊杠杆挖矿 Alpha 的效仿者,在其上又创新了更多可能性,成为一个集借贷、流动性挖矿、稳定币等于一身的项目。如今 Alpaca 已经成为 BSC 上的第三大协议。

团队因看到了以太坊上高昂的 gas 费,想要通过流动性挖矿翘起 BSC 价值而创建了 Alpaca。自 2021 年 2 月至今已 1 年多,仍坚持做一个公平启动,没有预售、没有投资人、没有预挖矿的项目。

Alpaca Finance 带着羊驼的精神,旨在为用户创造低成本、高收益、多矿池、高效率、透明安全的投资选择。本文将结合 Footprint Analytics 和 Footprint DeFi 360 的数据一探 Alpaca 是如何实现这些的。

适合不同人群的多种玩法

Alpaca 通过 4 中角色打通整个商业模式:追求高收益的流动性农民 Bob 因资金有限想要通过杠杆增加收入,他推动了整个故事的开始;作为出借人的 Alice 可以出借资金,她获得了利息收入;为了保证借款的安全需要清算机器人 Erin 时刻监控 Bob 的资金价值,在必要时执行清算后 Erin 获得 5% 的收益;赏金猎人机器人 Carlos 帮助自动复投池子中的奖励,提高了整个收益,他也将获得 3% 的奖励。

在看似复杂的杠杆挖矿的故事中,Alpaca 的用户可以选择成为出借人 Alice 或者流动性农民 Bob。Alpaca 也通过不同的玩法让不同水平的用户选择适合自己的投资方式。

- 初阶

对于投资新人,可以通过 Lend 和 Stake 简单的两步实现对单一资产的投资。

目前 Lend 界面提供 BNB、ETH、稳定币、BTCB、ALPACA 8 种主流资产的存入,存入后将获得 ibToken。将 ibToken 再 Stake 后能额外获得平台 token ALPACA 的奖励或在 Graze 中获得合作伙伴的 token 奖励。

出借人的收益来源于在 Farm 中的借款人支付的利息,每个资产池子的 APY 与其利用率相挂钩。由于 Alpaca 允许借款人使用杠杆借款,池子中的资金利用率和贷款的利率通常会比其他借贷协议高 2 倍以上。

借款人不会把资金提出平台,而是由 Alpaca 将资金投入到流动性挖矿中。因此资金的使用和返还将受到协议的监控,使出借人的资金获得更安全的保证。

Alpaca Finance - Available Lending Pools

- 中阶

想通过流动性挖矿获得更高收益又想保持较低风险的用户,可以选择在 Farm 中进行无杠杆的挖矿,或选择稳定币对的杠杆挖矿。

用户只需将杠杆倍数调为 1x 便可进行无杠杆挖矿,目前在 Farm 界面支持在 PancakeSwap 和 MDEX 的 59 个池子。

用户只存入一种 token,Alpaca 也会帮用户兑换为 50:50 的两种资产再存入 DEX。同时 Alpaca 还将帮用户自动复投池子中获得的奖励。

对于想初次尝试杠杆挖矿的用户来说,不如从稳定币对的杠杆挖矿开始。由于稳定币的价格基本与美元保持锚定,价格波动小让被清算的风险也较可控。

- 高阶

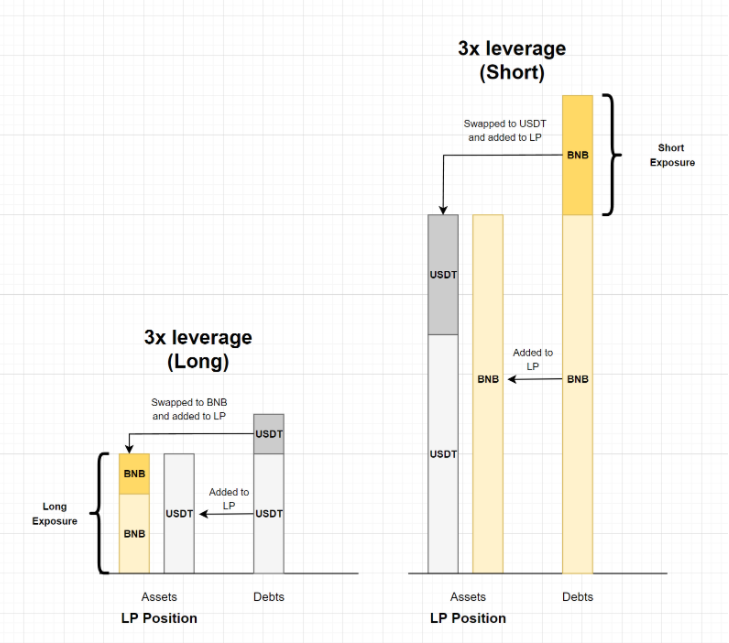

对于专业的投资人可选择更高风险也更高收益的非稳定币杠杆挖矿。除了可以获得流动性挖矿奖励以及 ALPACA token 奖励外,通过对非稳定币的做多/做空还可能获得额外的做多/做空收益。

用户可存入一种资产并设置 2 倍以上的杠杆,选择 Lend 池的 8 中任意一种资产借入,Alpaca 会帮用户自动兑换为 50:50 的资产投入流动性挖矿池中。

用户需时刻记住存入的资产为看涨的资产,借入的资产为看空的资产。初始的风险的净敞口为两者的净值。

由于杠杆的放大作用,借款利息也会翻倍,超过 2 倍以上的杠杆需要花费额外的 gas 费对资产转换配平。注意加大的资金也可能产生更大的滑点。杠杆在可能高收益的同时,付出的初始成本也在增多。

如果做多/做空失败也可能造成用户更多的损失,但更高阶的用户可以选择同时开设两笔仓位,一个仓位做多,一个仓位做空,将两个仓位的风险对冲。

这种双向借贷的杠杆挖矿将初始的敞口变为中性,但随着 token 价格的变动敞口将发生变化,价格上涨敞口变得偏空,反之。因此还需要用户衡量可能带来的损失,也可以通过添加保证金或关闭后重开仓位来调整。

Alpaca Finance - Hedging with Double-Sided Borrowing

Token 情况

Alpaca 相关的 token 有 ALPACA 和 AUSD。前者为平台的治理 token,后者为平台铸造的稳定币。

- ALPACA

ALPACA 的总发行量为 1.88 亿枚,将在两年内逐步释放。ALPACA 的分配只有 8.7% 用于资助开发和扩建团队,4.3% 用于未来的战略规划发展,其余的 87% 都将公平的分发给生态的参与者。

ALPACA 因为采用了销毁机制从长期来看将会是通缩的。平台将拿出部分协议费用来回购 token 并进行销毁,如清算费用的80%、贷款利息的 10%、清算机器人获得清算赏金的 4% 等。这使得 ALPACA 代币的价值在未来将持续升温。

目前 ALPACA 距离两年的解锁期结束还有 11 个月,流通量约 1.5 亿。虽然销毁制度一直持续但距离通缩仍有一定距离,目前 token 价格约 0.4 美元。

Footprint Analytics - ALPACA Token Price & Volume

用户获得治理投票权的方式与 Curve 类似,通过锁定从 1 周到 1 年不同时间长度的 ALPACA 获得从不同数量的 xALPACA token。质押 ALPACA 的用户还可获得来自收益农场奖励部分收入的 5% 的收益。

- AUSD

在 Lend 中存入资产后,作为借款人除了选择在 Stake 中获得额外收益,还可以通过把 ibToken 超额抵押获得稳定币 AUSD,有点类似 Abracadabra。用户可以再使用 AUSD 进行投资或转换成其他 token,提高了用户资金的使用效率。

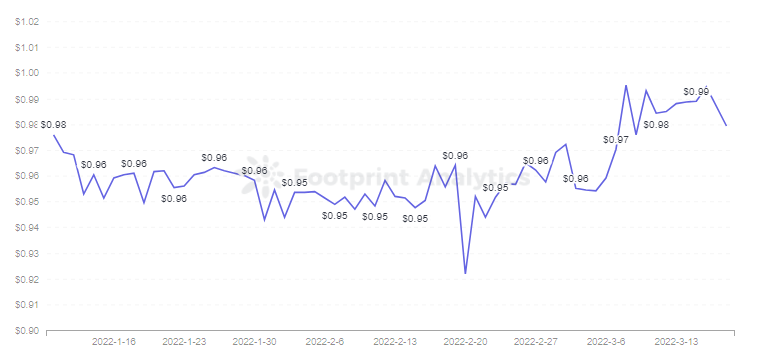

AUSD 通过套利者保持与美元的锚定。从 Footprint Analytics 的数据来看,AUSD 未出现过明显脱锚的情况,但价格大部分时间都略低于 1 美元。

Footprint Analytics - AUSD Token Price

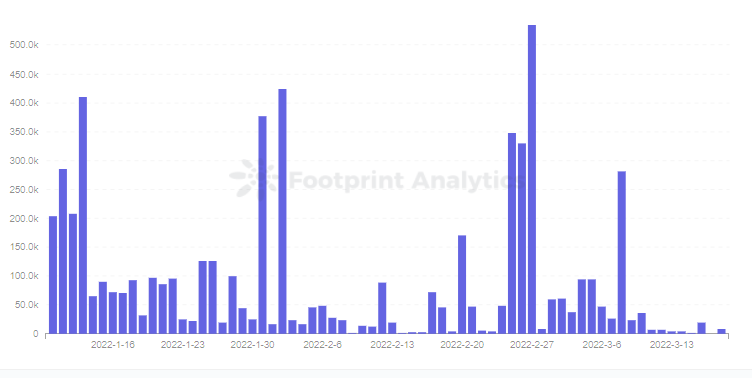

从交易量来看,AUSD 的活跃程度距其他稳定币还相差甚远。想要在看重先发优势的稳定币市场中占有一席之地并不是件轻松的事情,作为后来者还需提供更丰富更有价值的应用场景,但 AUSD 的用例目前来看还需努力。

Footprint Analytics - AUSD Token Volume

Lend Pool 的数据情况

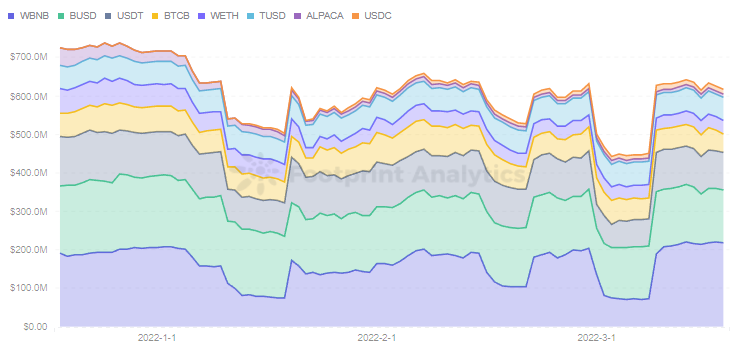

Alpaca 特色功能为杠杆挖矿,但从 Lend 池子中也能同时看到出借人和杠杆挖矿借款人的情况。通过 Footprint DeFi 360 的数据看到,在 BSC 链上的 Lend 池子中总供应量最高的为 BNB,其次为 BUSD 等稳定币

Footprint Analytics - Alpaca Total Supply of Lend Pool

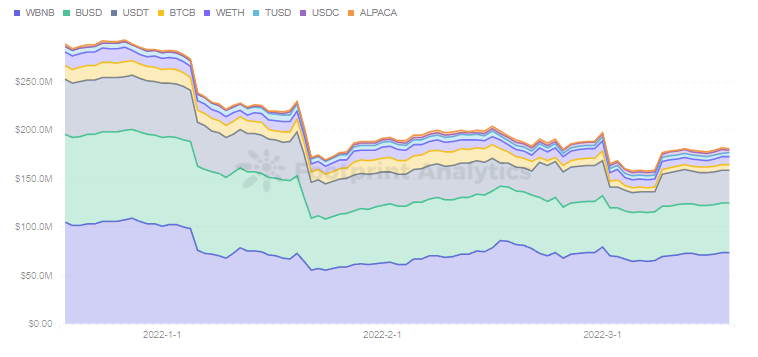

借款人投入哪个资产的选择受池子的 APY 的影响,而 APY 的高低受到在 Farm 中借入资产数量的影响。当某项资产使用率高时,该资产将会获得更多的借款利息用于分配。借款人偏爱的资产排序也与出借人存入的资产排序相似。

Footprint Analytics - Alpaca Total Borrow of Lend Pool

从借款量看各个资产近 90 天都保持相对平稳,供应量除 BNB 也都相对稳定。这也导致 BNB 的使用率变动较大。

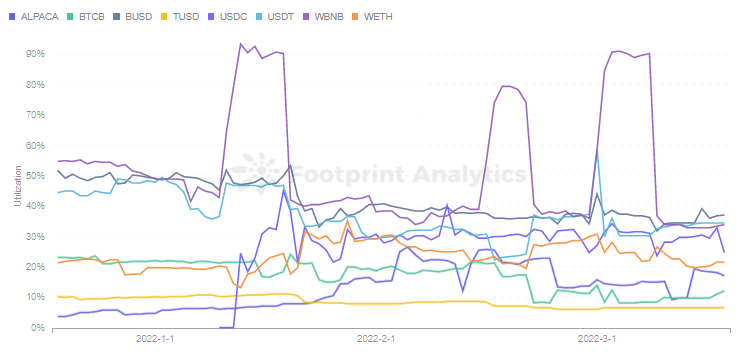

Footprint Analytics - Alpaca Lend Pool Utilization

Lend 池和 Farm 池之间互相影响环环相扣。从利用率看到占比前 2 的 BNB 和 BUSD 在 90 天内的资金利用率都有下降趋势。

BNB 的借款 APY 在早起曾到达过 10% 以上,利用率高达 60% 以上,而现在只有 3.56% 的 APY 和 34% 的利用率。这导致 Alpaca 的 TVL 也向下滑。

Alpaca 想要获得更高的 TVL 需要通过提高 Lend APY 吸引更多出借人,而高的 APY 来自于高的利用率。但利用率的上升会让借款的利息也上升,借款人需要更高的收益来覆盖上升的成本。

杠杆挖矿用户的收入主要来自于流动性挖矿奖励 + 手续费收入 + ALPACA 奖励 ± 风险敞口价格变动产生的收益/损失。

随着 ALPACA 的发行递减,到 2023 年 2 月可能不再有 ALPACA 奖励。流动性挖矿的奖励和手续费收入都主要受 DEX 平台的影响。Alpaca 想要保持给用户足够高的 APY 吸引还需要创新更多的业务模式。

在前几项收入很难大幅提高时,Alpaca 进一步通过将推出的 Automated Vaults 试图进一步优化杠杆挖矿中做空/做多的风险敞口。

在上文讲述的高阶玩法中,用户可以通过同时创建做多和做空的仓位进行风险对冲,但由于 token 价格变动会使原本中性的敞口发生偏移。

与用户手动调节偏移的敞口相比,Automated Vaults 可以帮助用户自动重新平衡资产回到中性敞口,最高可以使用 8x 杠杆,不会有清算风险,自动复投且可以随时存取。

结语

Alpaca 能成为 BSC 第 3 的项目与它优秀的团队脱不开关系。它以快速的响应方式覆盖了从入门到高阶各种玩法,想要玩转高级也确实对专业性有不低的要求。

除此之外,团队对安全性也相当重视。Alpaca 已进行了 20 次的安全审计;通过羊驼守卫计划(The Alpaca Guard)防止 Chainlink 被攻击;发起 BUG 赏金计划(Bug Bounty Program)给发现 Bug 的人高额奖励;对于想购买保险的用户,整合了 Nexus Mutual Coverage 和 InsurAce 可供选择。

Alpaca 还推出 Alpies NFT 为二季度发行的 play-to-earn 游戏进行铺垫,未来 Alpaca 也将进入 GameFi 领域。Alpaca 的创新永远值得用户期待。

本文来自 Footprint Analytics 社区贡献

Footprint Community 是一个全球化的互助式数据社区,成员利用可视化的数据,共同创造有传播力的见解。在Footprint社区里,你可以得到帮助,建立链接,交流关于Web 3,元宇宙,GameFi 与DeFi 等区块链相关学习与研究。许多活跃的、多样化的、高参与度的成员通过社区互相激励和支持,一个世界性的用户群被建立起来,以贡献数据、分享见解和推动社区的发展。

以上内容仅为个人观点,仅供参考、交流,不构成投资建议。如存在明显的理解或数据错误,欢迎反馈。

版权声明:

本作品为作者原创,转载请注明出处。商用转载需联系作者授权,擅自商用转载、摘编或利用其它方式使用的,将追究相关法律责任。

币安币官网_BNB购买

币安币官网_BNB购买